(原标题:ATFX汇市:降息预期压顶,美元指数反弹走势恐难延续) 数据面: 据CME美联储观察数据,9月份美联储利率决议降息的概率高达69%,降息50基点的可能性也达到31%。之所以市场人士如此笃定美联储将会降息,主要是因为美国的劳动力市场数据不断恶化。美国的失业率连续四个月升高,最新值达到4.3%,逼近5%的警戒线。非农就业人口经常性出现10万人左右的增幅,远逊于今年一季度之前的表现。2023年4月至2024年3月,美国劳工部将新增非农就业人数下修81.8万人,平均6.8万人左右。这导致今年...

(原标题:ATFX汇市:降息预期压顶,美元指数反弹走势恐难延续)

数据面:

据CME“美联储观察”数据,9月份美联储利率决议降息的概率高达69%,降息50基点的可能性也达到31%。之所以市场人士如此笃定美联储将会降息,主要是因为美国的劳动力市场数据不断恶化。美国的失业率连续四个月升高,最新值达到4.3%,逼近5%的警戒线。非农就业人口经常性出现10万人左右的增幅,远逊于今年一季度之前的表现。2023年4月至2024年3月,美国劳工部将新增非农就业人数下修81.8万人,平均6.8万人左右。这导致今年一季度之前劳动力市场相对良好的表现蒙上阴影,美国劳动力市场的疲态被错误的数据所遮盖。

本周五20:30,美国劳工部劳动统计局将公布美国8月非农就业报告。8月非农就业人口,前值为11.4万人,预期值16.3万人,预期数据将增加约5万人,但绝对值仍低于20万的健康准线,预计将利空美元指数。8月失业率数据,前值为4.3%,预期值4.2%,预期下降0.1个百分点。如果失业率确实出现下降,市场人士对美国宏观经济的担忧情绪会有所缓解,但无法扭转9月份降息的预期。

消息面:

巴菲特持续抛售美国银行的股票。从7月至今,伯克希尔哈撒韦累计减持了约62.05亿美元的美国银行股票,其对美国银行流通股的持股比例降至11.4%。据此判断,巴菲特对于美国银行业的发展前景非常担忧,未来抛售美国银行的操作料将延续,持股比例极有可能降低至10%以下。美国银行业深受美联储限制性高利率的负面影响,此前持有的大量债券资产因为极端的利率而出现大幅贬值。去年一季度的美国银行破产潮就是一个信号。虽然银行破产潮被妥善解决,但只要利率不能有效下降,银行板块的前景就难言乐观。

技术面:

▲ATFX图

走势结构角度看,EURUSD的日线结构符合波浪理论的定义:4月16至6月4日形成1浪,6月4日至6月26日形成浪2。浪3的结构较为复杂,目前判断为形成延长浪,当前的回调波段属于浪3-4,也就是浪3延长浪的4浪。由于主升浪5尚未出现,所以EURUSD延续多头趋势的概率较高。

▲ATFX图

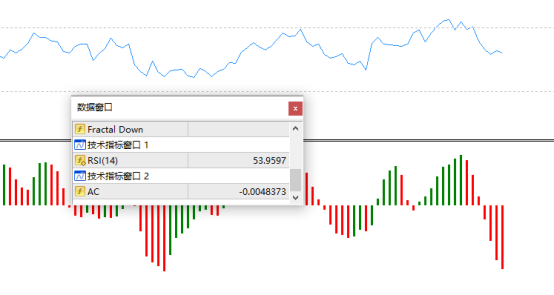

技术指标角度看,震荡指标RSI的读数53.95,处于中性区间,当前行情的趋势性不明显。混沌理论指标AC的柱线处于零轴下方,空头占据主导地位。最近四根柱线的绝对值不断放大,空头力量有持续增强的表现。由于指标对行情的反应较为灵敏,所以提示的行情方向更多偏向短周期。从RSI和AC的总和表现来看,浪3-4的下跌仍将延续一段时间。

ATFX风险提示、免责条款、特别声明:市场有风险,投资需谨慎。以上内容仅代表分析师个人观点,不构成任何操作建议。请勿将本报告视为唯一参考依据。在不同时期,分析师的观点可能发生变化,更新内容不会另行通知。